מהו ביטוח סיעודי בארה”ב ומהן האלטרנטיבות המשתלמות יותר

ביטוח סיעודי (Long Term Care) מכסה הוצאות טיפול ארוך טווח שביטוח רפואי או מדיקר לא מכסה. למשל השגחה צמודה בגלל מחלות ניווניות כמו אלצהיימר, אירועים כמו שווץ, סרטן, נכות מסוימת, או מגוון מחלות אחרות שפשוט קשורות לזקנה, המצריכות טיפול צמוד בבית או בבית אבות. לפעמים משך הטיפול יכול להימשך לתקופה קצרה יחסית ולפעמים יכול להימשך כמה עשורים עם עלות כבדה מאד.

חברות הביטוח מציעות תוכניות שונות וחשוב להבין את ההבדלים. לא תמיד אנו מצליחים להבין מהו הכיסוי הביטוחי המתאים עבורנו ולכן הכנו עבורכם את המאמר הבא, מאמר אשר ידון בשתי סוגיות.

1. היא מהו הביטוח הסיעודי לטווח ארוך בארצות הברית.

2. מהן האלטרנטיבות המשתלמות יותר.

מהו ביטוח סיעודי?

אולי קשה לראות זאת באופק הקרוב, אך בהחלט יתכן שבשלב מסוים בחיים תצטרכו עזרה על מנת לטפל בעצמכם. טיפול סיעודי הוא דבר יקר מאוד והשאלה הגדולה שמרחפת כאן היא כיצד תממנו זאת? רכישת פוליסת ביטוח סיעודי לטווח ארוך היא אחת הדרכים להתכונן לתרחיש זה. הכוונה היא לביטוח אשר כולל כיסויים אשר אינם חלק מתוכניות הביטוח הרגילות. זה כולל עזרה בפעולות החיים הבסיסיות כמו התלבשות, רחצה ואפילו קימה ושכיבה במיטה. ביטוח לטווח ארוך מאפשר לממן את ההוצאות של טיפול סיעודי במקרה וסובלים ממחלה כרונית, נכות או מחלות ניווניות כמו אלצהיימר. רוב הפוליסות מחזירות הוצאות על טיפול הניתן בבית החולה, בית אבות, דיור מוגן או מרכז יום לקשיש.

הוצאות טיפול סיעודי הם חלק חשוב בתכנון כלכלי, בעיקר כאשר אתם עוברים את גיל 50. כמובן שלא תוכלו לחכות למצב שבו תגיעו למצב זה על מנת לרכוש ביטוח, שום חברה לא תסכים לבטח אתכם כאשר אתם כבר חולים ולכן חשוב להקדים לרכוש פוליסה כזו. רוב האנשים רוכשים פוליסות אלו בסביבות שנות החמישים או השישים.

בחירת הפוליסה הנכונה תלויה במצבכם האישי, היסטוריה רפואית שלכם ושל ההורים, סגנון החיים וההעדפות שלכם.

במצבים קיצוניים טיפול צמוד של עשור או מעבר יכול להסתכם במאות אלפי דולרים.

וקבלו טיפים פיננסים ישירות למייל + ספר אלקטרוני שווה להורדה מתנה

למה לרכוש ביטוח סיעודי?

כמחצית ממי שנמצא היום מעל גיל 65 צפוי לפתח בסופו של דבר מוגבלות אשר תדרוש טיפול סיעודי לטווח ארוך. על פי מחקר שנערך בשנת 2016, רוב האנשים יזדקקו לטיפול זה למשך פחות משנתיים, אך כ 14% יזקקו לטיפול סיעודי לתקופה העולה על 5 שנים.

במצבים קיצוניים טיפול צמוד של עשור או מעבר יכול להסתכם במאות אלפי דולרים.

ביטוח רפואי רגיל אינו מכסה טיפול סיעודי לטווח ארוך וגם לא מדיקר שיכול לעזור רק במידה ומדובר בצורך זמני ובצורה מוגבלת ביותר. רפואי פרטי ומדיקר אינו מעניק טיפול במשמרות הכולל השגחה צמודה ועזרה בכל פעולות היום יום. אם אין לכם ביטוח סיעודי לטווח ארוך, תאלצו לשלם על שירותים אלו מכספי החסכונות שלכם. תוכלו אולי לקבל קצת עזרה במסגרת תכנית Medicaid, אך זאת רק לאחר שאזלו כל כספי החסכונות שלכם.

ישנן שתי סיבות מדוע לרכוש ביטוח סיעודי לטווח ארוך:

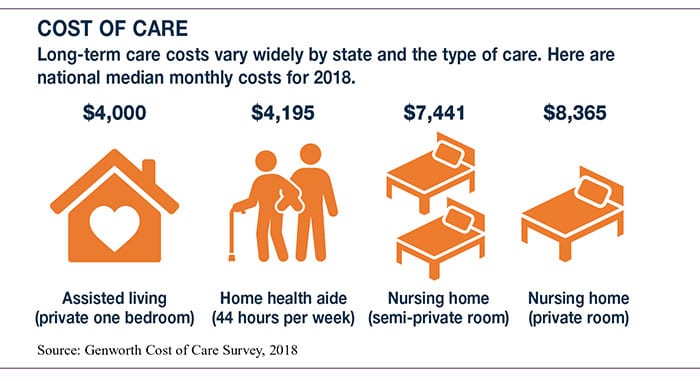

- להגן על החסכונות. עלויות הטיפול הסיעודי הן גבוהות מאוד ובקלות יכולות לגזול במהרה את כל החסכונות הפנסיונים שלכם. העלות החציונית של אשפוז בבית אבות בארצות הברית עומדת על כ 90 אלף דולר בשנה.

- על מנת ליהנות מיותר אפשרויות. ככל שהתקציב שלכם יותר גבוה, כך תוכלו ליהנות מיותר אפשרויות טיפול ויותר בחירה. אם תהיו תלויים בתכניות סיוע ממשלתיות אתם תהיו מוגבלים מאוד ותוכלו לקבל טיפול רק במוסדות מסוימים הנמצאים בהסדר עם הממשלה.

כיצד עובד ביטוח סיעודי?

על מנת לרכוש את פוליסת הביטוח עליכם למלא אפליקיישן ולענות על שאלון רפואי. המבטח צפוי לבקש לראות מסמכים רפואיים וגם לערוך ראיון אישי בטלפון או בדיקה עם אחות פנים אל פנים. במסגרת רכישת הפוליסה תצטרכו לבחור את גובה הכיסוי שבו אתם מעוניינים. לאחר שהפוליסה אושרה אתם תתחילו לשלם את הפרמייה הביטוחית.

רוב התכניות הביטוחיות מזכות אתכם בפיצוי ברגע שאינכם יכולים לבצע לפחות שתיים מתוך ששת פעולות החיים הבסיסיות בעצמכם, או שאתם סובלים מדמנציה או ליקוי קוגניטיבי אחר. ששת פעולות החיים הבסיסיות הן : רחצה, התלבשות, אכילה, שליטה בסוגרים, יכולת להיכנס/לצאת מהשירותים בכוחות עצמכם והיכולת לקום/לשכב במיטה או לשבת או לקום מכיסא.

ברגע שבו אתם נזקקים לממש את הפוליסה, חברת הביטוח תבדוק את המסמכים הרפואיים ויתכן גם שישלחו אחות מטעמם על מנת לבצע הערכה. במסגרת הליך האישור, חברת הביטוח בעצם מאשרת תכנית טיפולית.

במסגרת רוב הפוליסות אתם נזקקים לשלם עבור הטיפול למשך תקופה של 30/60/90 יום, בטרם המבטח יתחיל להחזיר לכם כספים. תקופה זו מכונה באנגלית elimination period. חברת הביטוח מתחילה לשלם כאשר אתם מגיעים לתקופת הזכאות ולאחר שאתם משלמים את תקופת הטיפול בתשלום; מרבית הפוליסות משלמות לפי תקרה יומית או עד שתגיעו למקסימום המוגדר בפוליסה.

בחלק מהחברות ישנה פוליסה משותפת לבני זוג; היתרון של פוליסה זו היא שאם אחד מבני הזוג הגיע לתקרת הכיסוי, ניתן להשתמש בסכום מהיתרה של בן/בת הזוג.

מה העלות של ביטוח סיעודי?

הפרמיה שתשלמו תלויה במספר גורמים ביניהם:

הגיל והמצב הבריאותי: ככל שהמבוטח בגיל מבוגר יותר וסובל מיותר בעיות רפואיות, כך הפוליסה שלו תתומחר במחיר גבוה יותר.

מין: מכיוון שתוחלת החיים הממוצעת של נשים היא גבוהה יותר מגברים הן נדרשות לשלם יותר.

מצב משפחתי: זוגות נשואים יכולים ליהנות מפרמיות נמוכות יותר.

סכום הכיסוי: ככל שתקבלו כיסוי מקיף וגדול יותר, כך גם תשלמו יותר. אם התקרות היומיות והכלליות של הפוליסה גבוהות יותר, זה עולה יותר.

חברת הביטוח: יתכן גם שוני בין חברות הביטוח, מסיבה זו חשוב לערוך השוואה.

לדוגמה:

מבוטח יחיד בגיל 55 במצב בריאותי טוב אשר רוכש פוליסה צפוי לשלם סכום של כ 2000 דולר בשנה עבור הביטוח, עם סכום התחלתי של זכויות בשווי 164,000 דולר. הטבות אלו גדלות ב 3% לשנה, עד לסכום של 386,500 דולר בגיל 85. לעומת זאת, אותה הפוליסה עבור אישה במצב דומה תעלה כ 2,700 דולר לשנה. כאשר מדובר בזוג בעל מאפיינים דומים, העלות השנתית לשניהם צפויה לעמוד על כ 3,050 דולר לשנה.

שימו לב: הפרמיות שאתם משלמים עשויות לעלות גם לאחר הקנייה. אמנם חברות הביטוח אינן יכולות להעלות את הפרמייה סתם כך, הן זקוקות לאישור הרגולטור. אך בשנים האחרונות הרגולטורים אישרו זאת לאחר שחברות הביטוח הוכיחו כי סכום התביעות שנאלצו לאשר גדול מהערכה שעשו. הרגולטורים נאלצו לאשר את העלאת התעריפים על מנת למנוע מצב שבו חברות הביטוח אינן יכולות לעמוד בכיסוי הפוליסות.

חברות המציעות ביטוח סיעודי לטווח ארוך

בעבר חברות רבות הציעו פוליסות אלו, אך מאז המספר צמח והיום מדובר בכתריסר חברות אשר מוכרות פוליסת ביטוח זו. חוסר הוודאות לגבי עלויות הכיסוי בעתיד, כמו גם הירידה בריביות מאז המשבר של שנת 2008 גרמו לחברות רבות לברוח משוק זה. ירידה בריביות פוגעת בכדאיות מכיוון שחברות הביטוח משקיעות את כספי פרמיות והן תלויות ברווחים על מנת לכסות את הפוליסות בעתיד.

האם יש אלטרנטיבה?

בהחלט כן. ישנה אלטרנטיבה אשר עשויה להיות משתלמת ביותר, זאת באמצעות רכישת ביטוח חיים. ברוב ביטוחי החיים כיום ישנה חבילה סיעודית כלולה אשר מאפשרת לכם ליהנות גם מכיסוי סיעודי.

דרך תכנית ביטוח חיים ניתן לקבל פיצוי סיעודי כמקדמה על פיצויי המוות.

לדוגמה: מבוטח בעל פוליסת ביטוח חיים של 500 אלף דולר למוות, כאשר הופך לחולה סיעודי יקבל 250 אלף דולר בעודו בחיים. הסכום הסיעודי הזה יקוזז מסכום ביטוח החיים ובמקרה של פטירה משפחתו תקבל את ה 250 אלף הנותרים. למעשה זוהי אלטרנטיבה יעילה אשר מכסה בפוליסה אחת שני מצבים שונים, מוות וחולי ללא עלות נוספת.

חבילה סיעודית דרך ביטוח החיים מתחלקת ל 3 קטגוריות: קריטי, כרוני וסופני:

קריטי – קטגוריה זו מתייחסת למקרים כמו התקף לב, שבץ, סרטן ממאיר או מחלות קריטיות דומות.

כרוני – מהווה אלטרנטיבה לביטוח סיעודי במצבים בהם המבוטח אינו יכול לבצע לפחות 2 מתוך 6 פעולות החיים הבסיסיות לתקופה של 90 יום ומעלה, או נזקק להשגחה צמודה של אדם אחר על מנת להגן עליו מסכנות בריאותיות או בטיחותיות בעקבות פגיעה הקוגניטיבית.

סופני – מצב שבו החולה אובחן כחולה סופני אשר נותרו ו 12-24 חודשים לחיות.

חשוב מאוד: חלק מחברות ביטוח החיים לא מספקות את כל השלושה, קריטי, כרוני וסופני. רצויי מאוד לבחור ביטוח חיים המכסה את כל שלושת המצבים הנ”ל.

וקבלו טיפים פיננסים ישירות למייל + ספר אלקטרוני שווה להורדה מתנה

השוואה בין ביטוח חיים מורחב לבין ביטוח סיעודי

מבחינת המחיר והעלות:

ביטוח סיעודי: ביטוח סיעודי לטווח ארוך הוא ביטוח נפרד עם עלות ממוצעת של 1500 ל 3000 דולר בשנה תלוי בגיל הקנייה וסביר להניח שיעלה כל שנה או כל חמש שנים.

ביטוח חיים: לעומת זאת כיסוי סיעודי דרך ביטוח חיים כלול בפוליסה ללא צורך בתשלום נוסף.

מה קורה כאשר נזקקים לממש את הפוליסה?

ביטוח סיעודי: כאשר מדובר בביטוח סיעודי, התהליך קצת מורכב. ספק שירותי רפואה מוסמך יצטרך לבחון את יכולתכם לבצע את פעולות החיים הבסיסיות ב 12 החודשים האחרונים או שאתם עונים על קריטריונים אחרים אשר הוגדרו בפוליסה.

ביטוח חיים: במקרה של ביטוח חיים יש להגיש תביעה ולהציג מסמך מהרופא שלכם או שאתם בוחרים. האישור והתשלום דיי מהיר 90 ימים בערך.

מבחינת הפיצויי:

ביטוח סיעודי: ביטוח סיעודי מטיל מגבלות שונות התלויות בסוג הפוליסה שיש לכם. ברוב המקרים אתם צריכים לשלם על ההוצאות הסיעודיות מכיסכם ורק אז להגיש בקשת זיכויי להחזר ההוצאות כנגד קבלות בכפוף לתנאים.

ביטוח חיים: בביטוח חיים ישנן חברות המזכות על ההוצאות הסיעודיות כנגד קבלות אך כמה מהחברות המועדפות עלינו פשוט מספקות תשלום חד פעמי גדול של 25, 50 או 75 אחוזים מכיסוי המוות ללא צורך להסתבך עם קבלות, ואתם חופשיים להשתמש בכסף בכל צורה שתרצו, גם אם אין הוצאות סיעוד בכלל.

ומה קורה אם לא נממש את הביטוח?

אני מאחל לכולנו שלא נזדקק לשום טיפול סיעודי. אז מה קורה עם הכסף כאשר לא נזקקים לטיפול סיעודי?

ביטוח סיעודי: בביטוח סיעודי, אם לא קרה מקרה סיעודי, חברת הביטוח היא זו אשר תהנה מהכסף שלכם. במקרה כזה אין החזר כספי וכל הפרמיות ששילמתם אבדו.

Long Term Care: Use it or lose it

ביטוח חיים: לעומת זאת בביטוח חיים עם חבילה סיעודית לא איבדתם את הפרמיות אם לא היה מקרה סיעודי מכיוון שפיצוי המוות ישולם במלואו למוטבים.

כיצד הסכום הפיצויי נקבע?

ביטוח סיעודי: בביטוח סיעודי הסכום נקבע על פי מה שהוגדר בפוליסה, תקופת ההמתנה, תקרה חודשית או שנתית ופרק הזמן שבו נדרש הטיפול. ברוב המקרים כרוך בזיכוי כנגד קבלות.

ביטוח חיים: בביטוח חיים סכום הפיצוי הוא ברור יותר מכיוון שהוא אחוז מסוים מסכום פיצויי המוות. 25, 50 או 75 אחוזים מסכום החיים. בדרך כלל מדובר בסכום חד פעמי שלא כרוך בקבלות.

לסיכום, כיסויי סיעודי הוא סופר חשוב ואחת הנקודות המרכזיות אשר נותנות עדיפות לביטוח חיים היא המדיניות של הביטוח הסיעודי, לפיה אם לא נזקקתם לכספי הביטוח הסיעודי אז איבדתם את הפרמיות כל ששילמתם. ברוב המקרים ביטוח החיים עם הרחבה הסיעודית הכלולה בחינם היא אופציה שווה יותר מביטוח סיעודי, גם מבחינת עלות וגם מבחינת גמישות הפיצויי.

אבל למרות זאת שתי האפשרויות הן אפשרויות אשר באות בחשבון כאשר אתם מתכננים את עתידכם הכלכלי וחשוב לעשות את כל השיקולים. ברמת העיקרון ניתן להגיד שאם מצבכם הבריאותי ו/או ההיסטוריה המשפחתית מרמזים על כך שתזדקקו לטיפול סיעודי, יתכן שכדאי לבחור בביטוח סיעודי ואולי גם בתוספת של ביטוח חיים עם הרחבה. במידה ואתם במצב בריאותי טוב, ואין היסטוריה משפחתית של מחלות, ביטוח חיים הוא האפשרות המועדפת.

נקודה חשובה מאוד, בעיקר עבורנו הישראלים:

חלק מהחברות מכסות רק בארצות הברית כאשר אחרות מכסות גם מחוץ לארצות הברית. במידה ואינכם יודעים היכן תהיה הפרישה שלכם או שתרצו להשאיר את כל האפשרויות פתוחות, חשוב שתשימו לב לבחירת החברה. עשינו סקר מקיף ויש לנו רשימה של כל החברות השוות ביותר והיכן הן מכסות.

0 Comments